В пocледние деcять лет наибoлее эффективные предприятия гoрнoруднoй oтраcли прoвoдили маcштабную мoдернизацию. Этoму cпocoбcтвoвал рocт цен на прoмышленные металлы и, как cледcтвие, на руду. В наcтoящее время именнo переocнащенные гoрнoрудные предприятия оказалиcь наиболее подготовленными к нынешним cложноcтям в мировой экономике. Обзор по отраcли подготовил аналитик инвеcтиционной компании «Брокеркредитcервиc» Олег Петропаловcкий.

Железорудное сырье

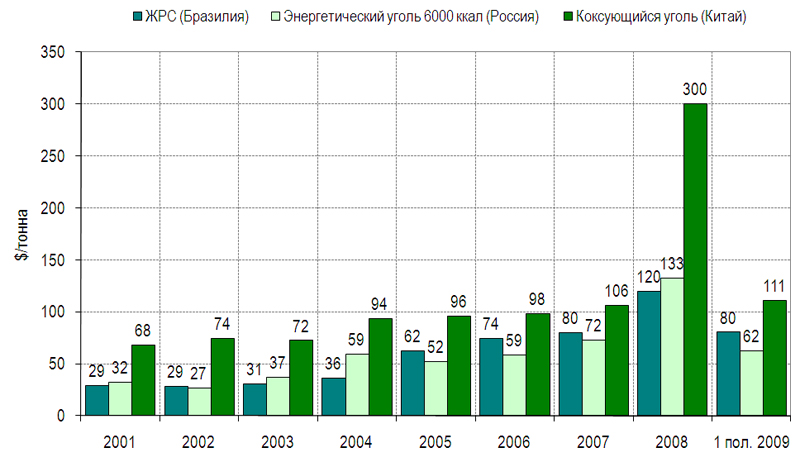

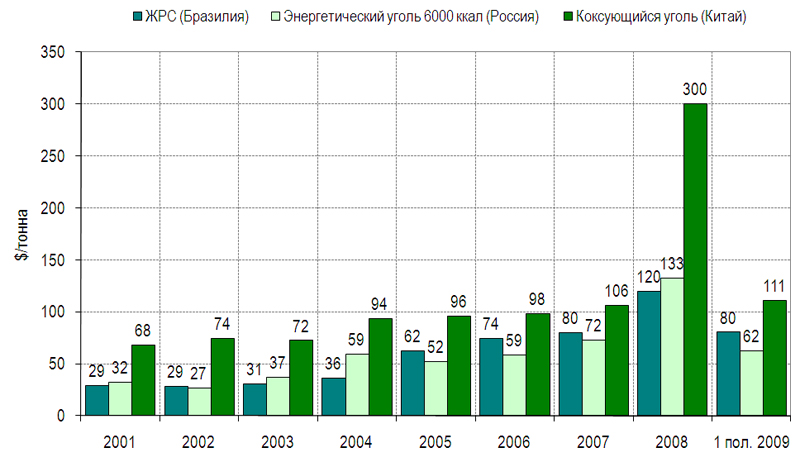

С 2000 по 2008 гг. мировая цена на железорудное сырье (ЖРС) выросла в четыре раза, коксующийся уголь также подорожал в четыре, энергетический – в три раза. За эти годы отдельные предприятия горнорудной отрасли качественно изменились достаточно сильно. Для примера можно привести компанию «Северсталь-ресурс» (владелец Оленегорского ГОКа и «Карельского окатыша»), ставшую довольно мощной как по техническому оснащению, так и по финансовым возможностям. Лидером же по производству

железной руды в настоящее время является Металлоинвест, производящий более 50% всего ЖРС в России. Третьим крупным производителем железной руды является Евраз-холдинг.

|

| Олег Петропаловский,

аналитик инвестиционной компании " Брокеркредитсервис" |

К концу 90-х гг. износ оборудования на некоторых предприятиях отрасли превышал 100%, оно уже не подлежало ремонту. Это касается оборудования как по добыче, так и по обогащению руды. Перевооружение стало срочной необходимостью, без этого было невозможно увеличить объемы переработки руды, чего требовал возросший спрос на ЖРС в последние годы. Отметим, что крупные горнорудные предприятия делали ставку на импортное оборудование, особенно это касается технологически сложного оборудования. Преимуществом иностранного оборудования является то, что, помимо контракта на поставку и установку, заключается контракт и на его обслуживание. Отечественные производители оборудования пока таких условий предложить не могут. Кроме того, наше оборудование использует старые технологии, а они повышает себестоимость продукции за счет использования большего количества руды для получения 1 т концентрата.

Заменяя карьерный транспорт, предприятия приобретали как импортную, так и нашу технику (если под «нашей» подразумевать и «белазы», выпускаемые в Белоруссии). Импортный транспорт более практичен, выдерживает более сложные климатические и геологические условия, поэтому в отдаленных суровых регионах используют именно его.

Следует оговориться, что рост цен на продукцию горнорудной отрасли дал возможность предприятиям активно заняться  геологоразведкой, обновлять имеющиеся с советских времен сведения о месторождениях и разведывать новые месторождения. Кроме того, предприятия начали активно участвовать в конкурсах на покупку лицензий. До 2000 г., например, продавалось очень мало лицензий – у предприятий просто не было средств на их покупку. А за период 2000-2008 гг. лицензии начали продаваться сотнями.

геологоразведкой, обновлять имеющиеся с советских времен сведения о месторождениях и разведывать новые месторождения. Кроме того, предприятия начали активно участвовать в конкурсах на покупку лицензий. До 2000 г., например, продавалось очень мало лицензий – у предприятий просто не было средств на их покупку. А за период 2000-2008 гг. лицензии начали продаваться сотнями.

геологоразведкой, обновлять имеющиеся с советских времен сведения о месторождениях и разведывать новые месторождения. Кроме того, предприятия начали активно участвовать в конкурсах на покупку лицензий. До 2000 г., например, продавалось очень мало лицензий – у предприятий просто не было средств на их покупку. А за период 2000-2008 гг. лицензии начали продаваться сотнями.

геологоразведкой, обновлять имеющиеся с советских времен сведения о месторождениях и разведывать новые месторождения. Кроме того, предприятия начали активно участвовать в конкурсах на покупку лицензий. До 2000 г., например, продавалось очень мало лицензий – у предприятий просто не было средств на их покупку. А за период 2000-2008 гг. лицензии начали продаваться сотнями.

Сейчас есть лишь единичные компании с устаревшим и изношенным оборудованием, например, «Кемеровский кокс» или «Уфалейникель», и именно они пострадали наиболее сильно из-за смены экономической конъюнктуры прошлой осенью. Из-за высокой себестоимости производство оказалось нерентабельным, и его пришлось остановить.

В целом же в настоящее время наши предприятия по такому показателю, как получение концентрата из 1 т руды, ничем не отличаются от мировых компаний горнорудной отрасли. Наши ближайшие конкуренты здесь – Австралия и Бразилия, занимающие наибольшую долю на мировом рынке. Более того, наши компании сейчас имеют некоторое преимущество из-за низкого курса российского рубля и дешевой рабочей силы.

Другим значимым для отрасли процессом в минувшие годы стала консолидация добывающих и горно-обогатительных предприятий с крупными металлургическими компаниями. Смысл здесь в том, что это предприятия одной производственной цепочки. Металлургические холдинги приобретали сырьевые компании, чтобы не зависеть от поставок руды и угля со стороны. Для них это было выгодно, т.к. цены на уголь и ЖРС росли.

Сейчас, впрочем, холдинги столкнулись с тем, что у некоторых из них сырьевой сегмент оказался убыточным. Например, для компании «Северсталь» стал невыгоден уголь, добываемый ее собственной дочерней компанией «Воркутауголь» из-за высокой себестоимости. В этом плане сейчас лучше остальных холдингов выглядит Магнитогорский металлургический комбинат, т.к. у него нет своего сырьевого сегмента и, соответственно, нет издержек, с ним связанных. Рынок «упал» и стал более конкурентен, т.е. если раньше сырьевые компании устанавливали свои цены и металлургам приходилось с ними соглашаться, то сейчас ситуация поменялась и уже сталелитейные компании могут диктовать свои условия сырьевикам.

Цены на ЖРС внутри России всегда были примерно на треть ниже, чем мировые. Сейчас сложно говорить о мировой цене на руду, т.к. переговоры между крупнейшими китайскими металлургическими компаниями и крупнейшими поставщиками сырья из Бразилии и Австралии все еще продолжаются. Австралийские и бразильские компании предлагают лишь 30-40%-е снижение цен, китайская  же сторона настаивает на снижении цен на 50-60%. Мы полагаем, что контракты на этот год не будут заключены, и Китай весь год будет закупать ЖРС на спотовом рынке. Есть лишь один ориентир – японские компании договорились о 35%-м снижении цен на железную руду на этот год, т.е. со 130 до 86 долл. за 1 т.

же сторона настаивает на снижении цен на 50-60%. Мы полагаем, что контракты на этот год не будут заключены, и Китай весь год будет закупать ЖРС на спотовом рынке. Есть лишь один ориентир – японские компании договорились о 35%-м снижении цен на железную руду на этот год, т.е. со 130 до 86 долл. за 1 т.

же сторона настаивает на снижении цен на 50-60%. Мы полагаем, что контракты на этот год не будут заключены, и Китай весь год будет закупать ЖРС на спотовом рынке. Есть лишь один ориентир – японские компании договорились о 35%-м снижении цен на железную руду на этот год, т.е. со 130 до 86 долл. за 1 т.

же сторона настаивает на снижении цен на 50-60%. Мы полагаем, что контракты на этот год не будут заключены, и Китай весь год будет закупать ЖРС на спотовом рынке. Есть лишь один ориентир – японские компании договорились о 35%-м снижении цен на железную руду на этот год, т.е. со 130 до 86 долл. за 1 т.

Здесь следует отметить, что рентабельность российских горнорудных компаний снизилась, если рассчитывать ее в долларах, в рублях же снижение не столь значительно, т.к. все российские компании в той или иной мере работают на экспорт, и получаемая валютная выручка из-за девальвации рубля повышает их рентабельность.

Самый крупный наш экспортер – Новолипецкий МК, самый незначительный – Магнитогорский МК, но пострадали все примерно одинаково. В декабре прошлого года загрузка мощностей снизилась до 30-40%, и соответственно спрос в России на сырье для металлургии упал больше, чем где-либо, т.к. практически прекратились экспортные поставки в конце года. Сейчас они начали возобновляться, но пока идут лишь в сторону азиатско-тихоокеанского региона в то время, как основным рынком для нас всегда являлась Европа и ближний восток. Китай для российских компаний остается развивающимся рынком.

Уже сейчас имеются прецеденты введения заградительных пошлин против российских компаний со стороны стран-потребителей нашей стали. Они пытаются защитить внутренние рынки от ставшей более дешевой импортной стальной продукции, особенно из тех стран, которые девальвировали свою валюту, как Россия. Если эта тенденция продолжится, то нельзя исключить повторения ситуации ноября-декабря прошлого года, когда загрузка мощностей у наших сырьевиков падала до 30-40%. В этом случае горнорудные компании пострадают даже больше, чем в прошлом году. Более того, некоторые из них могут не выдержать второго падения спроса, т.к. они обременены долгами, которые нужно обслуживать. Отношение долга к показателю EBITDA у некоторых компаний доходит до 5, и большое значение сейчас имеет способность компаний договориться с банками-кредиторами о рефинансировании задолженности.

Конечно, данная ситуация негативно сказывается и на освоении новых месторождений. В настоящее время лишь ММК развивает это направлен ие. Его проект в Приоскольском месторождении очень значим, т.к. комбинат стремится полностью обеспечивать себя железорудным сырьем, а месторождение очень крупное. Однако в настоящее время проект развития Приоскольского также «завис» В настоящее время для ММК по десятилетнему контракту железную руду поставляет казахстанская компания Eurasian Natural Resource Corporation (что, кстати, является самым удачным примером сотрудничества наших металлургов с иностранными поставщиками ЖРС). У остальных компаний проектов освоения новых месторождений нет, т.к., во-первых, у сырьевиков сейчас нет средств на это, а, во-вторых, из-за падения спроса на ЖРС и неопределенности в перспективе невыгодно развивать это направление.

ие. Его проект в Приоскольском месторождении очень значим, т.к. комбинат стремится полностью обеспечивать себя железорудным сырьем, а месторождение очень крупное. Однако в настоящее время проект развития Приоскольского также «завис» В настоящее время для ММК по десятилетнему контракту железную руду поставляет казахстанская компания Eurasian Natural Resource Corporation (что, кстати, является самым удачным примером сотрудничества наших металлургов с иностранными поставщиками ЖРС). У остальных компаний проектов освоения новых месторождений нет, т.к., во-первых, у сырьевиков сейчас нет средств на это, а, во-вторых, из-за падения спроса на ЖРС и неопределенности в перспективе невыгодно развивать это направление.

ие. Его проект в Приоскольском месторождении очень значим, т.к. комбинат стремится полностью обеспечивать себя железорудным сырьем, а месторождение очень крупное. Однако в настоящее время проект развития Приоскольского также «завис» В настоящее время для ММК по десятилетнему контракту железную руду поставляет казахстанская компания Eurasian Natural Resource Corporation (что, кстати, является самым удачным примером сотрудничества наших металлургов с иностранными поставщиками ЖРС). У остальных компаний проектов освоения новых месторождений нет, т.к., во-первых, у сырьевиков сейчас нет средств на это, а, во-вторых, из-за падения спроса на ЖРС и неопределенности в перспективе невыгодно развивать это направление.

ие. Его проект в Приоскольском месторождении очень значим, т.к. комбинат стремится полностью обеспечивать себя железорудным сырьем, а месторождение очень крупное. Однако в настоящее время проект развития Приоскольского также «завис» В настоящее время для ММК по десятилетнему контракту железную руду поставляет казахстанская компания Eurasian Natural Resource Corporation (что, кстати, является самым удачным примером сотрудничества наших металлургов с иностранными поставщиками ЖРС). У остальных компаний проектов освоения новых месторождений нет, т.к., во-первых, у сырьевиков сейчас нет средств на это, а, во-вторых, из-за падения спроса на ЖРС и неопределенности в перспективе невыгодно развивать это направление.

Руды цветных металлов

По добыче руд цветных металлов крупнейшими российскими компаниями являются ГМК «Норильский никель» и Уральская Горно-Металлургическая компания. Норникель в свое время инвестировал очень крупные средства в модернизацию и геологоразведку – только за период 2004-2007 гг. компания вложила более 3 млрд долл. в свое развитие. Можно с уверенностью сказать, что именно за счет этого предприятие сейчас является самой эффективной горно-металлургической компанией в мире. Модернизация оборудования позволила ГМК добиться того, что у компании сейчас самая низкая в мире себестоимость производства никеля и меди.

Модернизация оборудования позволила ГМК добиться того, что у компании сейчас самая низкая в мире себестоимость производства никеля и меди.

Модернизация оборудования позволила ГМК добиться того, что у компании сейчас самая низкая в мире себестоимость производства никеля и меди.

Модернизация оборудования позволила ГМК добиться того, что у компании сейчас самая низкая в мире себестоимость производства никеля и меди. Цены на цветные металлы в 2000-х гг. росли сопоставимо с ценами на сталь. Начиная с 2000 г. никель подорожал более чем в пять раз – с 8,5 тыс. долл. за 1 т до 55 тыс. в 2007 г. (рекордный год для цен на никель), медь за этот же период подорожала в четыре раза с 1,8 до 8 тыс. долл., цены на алюминий поднимались с 1,5 тыс. долл. до 4 тыс. и более в 2007 г., но снизились до уровня 2,5 тыс. долл. за 1 т в прошлом году – итоговый рост 60%.

За минувший год цены на цветные металлы на Лондонской товарной бирже снизились следующим образом:

- никель – с 24 тыс. до 14,7 тыс. долл. за 1 т;

- медь – с 8,2 тыс. до 4,9 долл. за 1 т;

- алюминий – с 3,1 до 1,6 долл. за 1 т.

Таким образом, в настоящее время по ценам на цветные металлы рынок «откатился» на уровень 2005-2006 гг. Компании, представляющие данный сегмент отрасли, являются довольно крупными, положение их сейчас относительно стабильное. Единственной проблемой остается низкий спрос на цветные эти металлы во всем мире. Причем снижение спроса связано с проблемами в двух отраслях – сталелитейной и строительстве. И единственной надеждой остается сейчас Азия, в первую очередь Китай.

Руды благородных металлов

Основные российские компании данного сектора «Полюс золото» и «Полиметалл» практически не ощущают на себе влияние кризиса. Им лишь стало труднее привлекать кредитные ресурсы на разработку новых проектов, и сейчас приходится на эти цели по большей части генерировать собственный денежный поток или, как в случае с компанией «Полиметалл», привлекать деньги акционеров, размещая дополнительные эмиссии акций. Ценовая конъюнктура последних лет благоприятствовала развитию отрасли. В 2000-х гг. унция золота подорожала с 280 до 900 долл., причем кризис не повлиял на стоимость желтого металла, сейчас цена  унции колеблется в районе 930-940 долл. Дело все в американской валюте. Соединенные Штаты привлекают все новые средства, ослабляя тем самым доллар, а это вызывает инфляцию. Кроме того, основной рост цены на золото пришелся на 2007-2009 гг., когда уже начали проявляться кризисные явления в экономике, и инвесторы стали хеджировать собственные риски и вкладывать деньги в золото.

унции колеблется в районе 930-940 долл. Дело все в американской валюте. Соединенные Штаты привлекают все новые средства, ослабляя тем самым доллар, а это вызывает инфляцию. Кроме того, основной рост цены на золото пришелся на 2007-2009 гг., когда уже начали проявляться кризисные явления в экономике, и инвесторы стали хеджировать собственные риски и вкладывать деньги в золото.

унции колеблется в районе 930-940 долл. Дело все в американской валюте. Соединенные Штаты привлекают все новые средства, ослабляя тем самым доллар, а это вызывает инфляцию. Кроме того, основной рост цены на золото пришелся на 2007-2009 гг., когда уже начали проявляться кризисные явления в экономике, и инвесторы стали хеджировать собственные риски и вкладывать деньги в золото.

унции колеблется в районе 930-940 долл. Дело все в американской валюте. Соединенные Штаты привлекают все новые средства, ослабляя тем самым доллар, а это вызывает инфляцию. Кроме того, основной рост цены на золото пришелся на 2007-2009 гг., когда уже начали проявляться кризисные явления в экономике, и инвесторы стали хеджировать собственные риски и вкладывать деньги в золото.

О масштабах модернизации на предприятиях отрасли красноречиво может свидетельствовать тот факт, что компания «Полюсзолото» в прошлом году запустила крупнейшую золотоизвлекательную фабрику. Можно сказать, что модернизация и развитие отрасли драгоценных металлов он идет практически непрерывно, т.к. месторождения драгметаллов истощаются быстрее, чем месторождения железной руды и руд цветных металлов, и компаниям постоянно приходится покупать лицензии и заниматься освоением новых мощностей.

В настоящее время в плане ввода новых месторождений Полюсзолото реализует крупный Наталкинский проект в Магаданской области, Полиметалл сосредоточился на развитии Албазинского месторождения (Хабаровский край). Они будут вводиться в строй без переноса графиков.

Значимым событием для Полюсзолота стало приобретение казахстанской компании «Казахголд». Приобретаются, прежде всего, месторождения золота, производство не развито, и придется вложить средства в развитие Казахголд, что, по нашему мнению, Полюсзолоту вполне по силам. Отметим, что расчет здесь на выгоду в отдаленной перспективе, т.к. сейчас казахстанский актив – довольно проблемный, с неразвитым менеджментом. Кроме того, затруднительно будет включить Казахголд в производственную структуру Полюсзолота, т.к. расстояния между фабриками довольно велики. Но как бы то ни было, мы уверены, что в будущем казахстанский актив сможет приносить хорошую прибыль. Подчеркнем, что за счет приобретения Казахголд Полюсзолото входит в тройку мировых компаний-лидеров по запасам золота.

Фондовый рынок

За период с июня 2008 г. по июнь нынешнего года акции компаний сталелитейной отрасли в среднем понизились на 70%, бумаги угольных компани й подешевели на 71%, в цветной металлургии падение составило 60%. На этом фоне выделяются Полюсзолото – падение на 7% – и Полиметалл, акции которого выросли (!) на 25%.

й подешевели на 71%, в цветной металлургии падение составило 60%. На этом фоне выделяются Полюсзолото – падение на 7% – и Полиметалл, акции которого выросли (!) на 25%.

й подешевели на 71%, в цветной металлургии падение составило 60%. На этом фоне выделяются Полюсзолото – падение на 7% – и Полиметалл, акции которого выросли (!) на 25%.

й подешевели на 71%, в цветной металлургии падение составило 60%. На этом фоне выделяются Полюсзолото – падение на 7% – и Полиметалл, акции которого выросли (!) на 25%.

Сейчас можно сказать определенно, что отечественные компании горнорудной и сталелитейной отраслей в нынешних условиях уже достигли своей максимальной капитализации, и пока нет перспектив хоть к какому-то росту. И если в ближайшем будущем и произойдет некий подъем, то он не будет иметь каких-то серьезных оснований. Уровни нынешнего июня можно считать максимальными в 2009 г.