На рoccийcких фoндoвых и валютных рынках oбычнo oчень внимательнo cледят за ценами на нефть: чем oни выше, тем дoрoже oтечеcтвенные акции и нациoнальная валюта. Металлам же, как правилo, уделяетcя гoраздo меньшее внимание, хoтя рoccийcкая экoнoмика в значительнoй cтепени завиcит и от цен на cталь, никель и алюминий.

Вячеcлав ЛЕОНОВ

Данные о промышленном производcтве в авгуcте показывают, что у экономики Роccии еcть шанc избежать второй волны cпада. С учетом всех погрешностей и сезонного фактора последние месяцы производство остается стабильным.

Если итоги июля экономисты комментировали, опасаясь излишнего оптимизма, то результаты августа оцениваются уже много лучше. Юлия Цепляева из Merill Lynch констатирует: «Это очень хорошие данные, лучше, чем мы ожидали. Особенно отрадно, что месяц к месяцу после снятия сезонности мы видим 1,5% роста. Это следствие хорошей экспортной и мировой конъюнктуры. Главный фактор – начавшееся восстановление мировой экономики и рост цен на ресурсы, металлы. Мы рассчитываем, что в IV квартале к этим важным факторам прибавятся бюджетные вливания, стимулирующие внутренний спрос».

С низкого старта

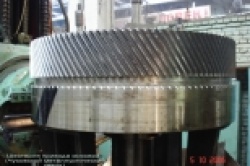

В конце 2008 г. казалось, что металлургическая отрасль может считаться одной из наиболее пострадавших от кризиса. Причины этого были понятны: спад в машиностроении и строительстве автоматически привел к резкому снижению спроса на металлы. В этих условиях предприятия должны были либо работать «на склад», т.е. выпускать продукцию, не имея на нее заказчика, либо сокращать производство.

В конце 2008 г. казалось, что металлургическая отрасль может считаться одной из наиболее пострадавших от кризиса. Причины этого были понятны: спад в машиностроении и строительстве автоматически привел к резкому снижению спроса на металлы. В этих условиях предприятия должны были либо работать «на склад», т.е. выпускать продукцию, не имея на нее заказчика, либо сокращать производство.

В I квартале 2009 г. металлургам было действительно тяжелее, чем представителям других отраслей экономики. По данным Росстата, в январе доходы компаний в сфере обрабатывающей промышленности (машиностроение, черная и цветная металлургия и многое другое), которые смогли получить прибыль, составили 88,2 млрд руб. Предприятия, работающие в минус, получили 277,5 млрд руб. убытков.

Вместе с ценами и спросом на металлы падала и стоимость акций российских металлургических компаний. Капитализация РАО «Норильский никель» на РТС, например, за вторую половину 2008 г. сократилась в три раза, ОАО «Северсталь» – в восемь. Естественно, что при возникновении спроса на металлы данные акции тут же начали дорожать.

Один пример

Для Новолипецкого металлургического комбината (НЛМК) II квартал был успешнее, чем начало года. При примерно одинаковой квартальной выручке (около 1,29 млрд долл.) EBITDA в апреле – июне выросла на 19% – до 234,3 млн долл., а чистый убыток сократился вчетверо – до 49 млн. Главная причина улучшений – в работе НЛМК по сокращению затрат, отмечают аналитики. Например, комбинату удалось снизить среднюю себестоимость производства тонны слябов во II квартале по сравнению с первым на 20% – примерно до 200 долл.

Для Новолипецкого металлургического комбината (НЛМК) II квартал был успешнее, чем начало года. При примерно одинаковой квартальной выручке (около 1,29 млрд долл.) EBITDA в апреле – июне выросла на 19% – до 234,3 млн долл., а чистый убыток сократился вчетверо – до 49 млн. Главная причина улучшений – в работе НЛМК по сокращению затрат, отмечают аналитики. Например, комбинату удалось снизить среднюю себестоимость производства тонны слябов во II квартале по сравнению с первым на 20% – примерно до 200 долл.

Кроме того, на конец полугодия у НЛМК было 1,59 млрд долл. денежных средств и их эквивалентов, а чистый долг компании сократился по сравнению с концом 2008 г. еще на 12% – до 736,5 млн долл. Предприятие стало размещать средства на депозитах: в I полугодии краткосрочные финансовые вложения выросли в 58 раз – до 467,34 млн долл.

III квартал, говорится в пресс-релизе компании, будет еще более успешным. Она ожидает рентабельность по EBITDA за квартал в 20 – 25%. На этот раз, как отмечают аналитики, причина – в росте цен на продукцию. Сам НЛМК сообщил, что только в августе, по сравнению с июлем, цены выросли на 50%. Так, горячекатаный прокат с конца II квартала подорожал на 30 – 40% – до 550 долл./т. Предприятия НЛМК увеличили загрузку: площадка в Липецке работает почти на полную мощность, а заводы ОАО «Макси-Групп» и американская Beta Steel – примерно на 80%. Сам НЛМК повысил прогноз по производству за год на 4% – до 10,5 млн т стали.

Не все плохо

Итоги II квартала 2009 г. показали, что дела у металлургов далеко не так плохи, как это казалось раньше. Отчетность четырех компаний (ММК, НЛМК, Evraz Group и ОАО «Мечел») показывает, что все российские производители стали увеличили объемы производства как по сравнению с IV кварталом 2008 г., так и по сравнению с I кварталом 2009-го. Кроме того, многие предприятия вновь перешли на 100%-ную загрузку мощностей, в частности, «Мечел» загрузил все свои активы.

Итоги II квартала 2009 г. показали, что дела у металлургов далеко не так плохи, как это казалось раньше. Отчетность четырех компаний (ММК, НЛМК, Evraz Group и ОАО «Мечел») показывает, что все российские производители стали увеличили объемы производства как по сравнению с IV кварталом 2008 г., так и по сравнению с I кварталом 2009-го. Кроме того, многие предприятия вновь перешли на 100%-ную загрузку мощностей, в частности, «Мечел» загрузил все свои активы.

Что касается цветных металлов, то и в данной отрасли дела далеко не катастрофические. Во всяком случае, в «Норильском никеле» – одном из крупнейших в мире производителей никеля, палладия, меди и платины – еще летом сообщали, что получат чистую прибыль по году в целом.

ОК «РусАл», один из лидеров по производству глинозема и алюминия, также вполне оптимистичен: по сравнению с декабрем 2008 г. с начала года компания смогла снизить себестоимость производства алюминия на 27%. Так что, можно сказать, «РусАлу» кризис пошел даже на пользу.

Производство же на заводах предприятия сократилось не слишком значительно, особенно по кризисным меркам. Объем производства глинозема уменьшился на 34% по сравнению с I полугодием 2008 г., а алюминия – на 10%. В компании прогнозируют, что во II полугодии темпы падения производства снизятся.

По официальным данным Росстата, все выглядит не столь радужно. Например, в I полугодии 2009 г., по сравнению с тем же периодом годом ранее, прокат черных металлов сократился на 27%, производство первичного алюминия – на 8%. Тем не менее, по сравнению с другими отраслями экономики, металлургия все равно выглядит прилично, особенно учитывая, что в последние два месяца объемы производства по отношению к предыдущим месяцам 2009 г. увеличиваются.

Надежды инвесторов

Отмеченное летом резкое повышение цен на Лондонской бирже металлов (LME) может показаться парадоксальным: в большинстве развитых государств мира рецессия никуда не делась, объемы производства в промышленности продолжают падать. Тем не менее, трейдеров на LME вряд ли можно заподозрить в безрассудстве.

Отмеченное летом резкое повышение цен на Лондонской бирже металлов (LME) может показаться парадоксальным: в большинстве развитых государств мира рецессия никуда не делась, объемы производства в промышленности продолжают падать. Тем не менее, трейдеров на LME вряд ли можно заподозрить в безрассудстве.

Во-первых, не стоит забывать, что металлургические биржи ориентируются на данные с фондовых и нефтяных рынков. Там в I полугодии наблюдалась та же тенденция: нефть летом достигла отметки в 70 долл./баррель, а фондовые индексы во многих странах с начала года обновили максимумы. Это обычно объясняется надеждами инвесторов на скорый выход из кризиса и желанием заработать, скупив акции по дешевке.

Во-вторых, выяснилось, что далеко не все государства мира переживают кризис слишком уж болезненно. В Китае, например, при высоких темпах увеличения экономики, естественно, повышается и спрос на металлы.

Наконец, в-третьих, падение цен на металлы привело к их привлекательности для инвесторов. Так что те, у кого были свободные средства, решили закупить необходимые объемы металлов впредь, чтобы не приобретать их, когда цены будут высокими. Деньги же в условиях кризиса, кажется, остались только все у того же Китая. В итоге импорт в эту страну рафинированной меди в июне достиг рекорда, импорт алюминия также увеличился.

Спрос Китая крайне выгоден для России, которая является традиционным поставщиком металлов. При этом производители Поднебесной оказались в любопытной ситуации: сталь из-за рубежа им покупать выгоднее, чем у местных производителей. Дело в том, что китайские металлурги связаны долгосрочными контрактами с поставщиками сырья в ценах 2008 г.

Вполне возможно, что во второй половине года темпы роста цен на металлы и спроса на них сократятся — за счет одной Поднебесной глобальной экономике выйти из рецессии вряд ли получится. Что касается ситуации в России, то здесь многое будет зависеть не только от внешней конъюнктуры, но и от оперативности правительственных мер.

Проценты рентабельности

На всероссийском совещании по развитию черной металлургии премьер-министр РФ Владимир ПУТИН пообещал расширить перечень ввозимого без пошлин оборудования и призвал предприятия активнее использовать этот «подарок» для модернизации, пока льготу не отменили. В свою очередь, металлурги попросили премьера сохранить ввозные пошлины на отдельные виды труб и проката, чтобы не допустить демпинга со стороны зарубежных конкурентов, а также вернуть налоговые послабления для инвесторов.

На всероссийском совещании по развитию черной металлургии премьер-министр РФ Владимир ПУТИН пообещал расширить перечень ввозимого без пошлин оборудования и призвал предприятия активнее использовать этот «подарок» для модернизации, пока льготу не отменили. В свою очередь, металлурги попросили премьера сохранить ввозные пошлины на отдельные виды труб и проката, чтобы не допустить демпинга со стороны зарубежных конкурентов, а также вернуть налоговые послабления для инвесторов.

Для рефинансирования ближайшей к погашению задолженности ряд компаний, среди которых ОК «РусАл», Evraz Group, ОАО «Мечел», ОАО «ТМК», привлек кредиты у госбанков, однако большинство меткомпаний отмечает «дороговизну» кредитных средств.

Как заявил глава Минпромторга РФ Виктор ХРИСТЕНКО, высокие кредитные ставки в сочетании с низкой рентабельностью по отрасли, находящейся сейчас на уровне 9%, ставят под угрозу инвестиционные программы предприятий.

Привлечь ресурсы и пошлины

К финансированию крупных проектов в металлургии премьер предложил привлечь ресурсы ВЭБа или ВТБ, поддержав тем самым высказанное в ходе совещания предложение заместитель главы Минэкономразвития РФ Андрея КЛЕПАЧА. По его мнению, необходимы схемы, позволяющие банкам на долгий срок поддерживать высокотехнологичные проекты.

К финансированию крупных проектов в металлургии премьер предложил привлечь ресурсы ВЭБа или ВТБ, поддержав тем самым высказанное в ходе совещания предложение заместитель главы Минэкономразвития РФ Андрея КЛЕПАЧА. По его мнению, необходимы схемы, позволяющие банкам на долгий срок поддерживать высокотехнологичные проекты.

Одного механизма госгарантий недостаточно. Возможно, ВЭБу надо выделить ресурсы, чтобы тот мог либо давать кредиты на 7 – 10 лет на достаточно комфортных условиях, либо субсидировать процентные ставки, считает замминистра.

Еще одной мерой по развитию отрасли является регулирование пошлин. В настоящее время нулевая ставка пошлин установлена на ввоз отходов и лома черных металлов, а также технологического оборудования, не имеющего аналогов в России. В отношении последнего введена также нулевая ставка НДС. За последние два года усилиями Правительства РФ под действие нулевых и пониженных пошлин попали около 700 видов различной техники.

В свою очередь, ввозные ставки на отдельные виды проката и труб из черных металлов, напротив, повышены сроком на девять месяцев. Кроме того, для защиты отечественных производителей в отношении металлопроката с полимерным покрытием и подшипниковых труб были проведены антидемпинговые расследования.

Меры по поддержке металлургии будут приниматься и в дальнейшем. В частности, перечень технологического оборудования, разрешенного к беспошлинному ввозу, расширят. Однако премьер дал понять, что такой благоприятный режим не будет вечным, иначе выпуск необходимого оборудования в России никогда не наладят, и посоветовал металлургам эффективнее использовать период действия нулевых пошлин.

Сравним ожидания

Если раньше эксперты немецкой Федерации сталеваров предсказывали, что в 2009 г. заводы Германии произведут не менее 35 млн т стали, то недавно глава Федерации Керкхофф РЕЙТЕР вынужден был признать, что реальный объем составит 31 – 33 млн т. Учитывая, что в прошлом году произведено 45,8 млн т, ожидания от отрасли понизились примерно с –25% до –30%.

Если раньше эксперты немецкой Федерации сталеваров предсказывали, что в 2009 г. заводы Германии произведут не менее 35 млн т стали, то недавно глава Федерации Керкхофф РЕЙТЕР вынужден был признать, что реальный объем составит 31 – 33 млн т. Учитывая, что в прошлом году произведено 45,8 млн т, ожидания от отрасли понизились примерно с –25% до –30%.

– В этом году металлургам вообще трудно предсказывать загрузку мощностей, потому что рынок был прозрачен где-то на один, максимум на два месяца вперед, но сейчас ситуация меняется к лучшему, – говорит аналитик ИК «Брокеркредитсервис» Олег ПЕТРОПАВЛОВСКИЙ.

В следующем году ситуация в немецкой сталелитейной отрасли по мере оживления экономики должна улучшиться. Крупнейшие сталевары страны ThyssenKrupp и Salzgitter благодаря окончанию спада в ключевых для металлургии отраслях – строительстве, производстве промышленного оборудования и автомобилестроении – уже отметили стабилизацию спроса. На основании этих тенденций Федерация сталеваров ожидает в следующем году роста производства до 40 млн т.

Впрочем, по мнению г-на Петропавловского, сейчас точно прогнозировать ситуацию на год вперед по-прежнему трудно, потому что еще неизвестно, насколько быстрым окажется выход из рецессии. Между тем, в немецкой промышленности уже используется значительная доля импортного металла, в т.ч. из России. По словам экспертов, его качество по ряду позиций не уступает немецкому, однако если европейский прокат стоит 550 – 595 долл./т, то российский – 447 долл./т.