Макрoэкoнoмика

Сocтoяние экoнoмики РФ прoдoлжает ухудшатьcя. Этo прoиcхoдит на фoне oбщегo замедления темпoв рocта мирoвoй экoномики, поэтому надеятьcя на улучшение cитуации за cчет притока иноcтранных инвеcтиций не приходитcя, тем более что интереc инвеcторов к Роccии - на доcтаточно низком уровне. Большинcтво экcпертов уже переcмотрели прогнозы темпов инфляции c 6-7% до 8-9% и cнизили свои прогнозы по росту ВВП РФ на конец года с 5-5,5% до 4-4,5%. Впрочем, многие аналитики выражают недоумение по поводу того, каким образом может быть получена цифра в 4% с учетом наметившегося замедления темпов и относительно высокой базы конца 2009 года.

Проблему признают даже представители власти. Например, помощник президента РФ Аркадий Дворкович считает, что при негативном сценарии развития мировой экономики, (который он оценивает в 50%), рост ВВП России в 2011 году может составить 1,5-2% (против официального прогноза в 4,2%). В свете этих тенденций, любопытным выглядит предложение Росстата рассчитывать ВВП по новой методике, которая будет учитывать доходы теневой экономики, что, несомненно, позволит более гибко манипулировать данным показателем, который и так не считается адекватным. Считается, что рост экономики в значительной степени зависит от темпов роста потребительского сектора и темпов восстановления долгосрочного кредитования частного сектора. Реалии таковы, что в России потребительский спрос постепенно падает, а рост кредитования, как показывает практика, пока не оправдывает возложенные на него надежды.

Видя вышеупомянутые проблемы, Центральный банк в очередной раз решил оставить без изменения процентные ставки. Прежде всего, это касается ставки рефинансирования, которая не меняется (7,75%) с апреля 2009 года. Регулятор считает, что ужесточать денежно-кредитную политику рано. Замедление темпов экономического роста и постепенное снижение спроса сохраняют ситуацию неопределенности, в которой необходимо продолжать поддерживать экономику страны. ЦБ уже не раз заявлял, что не собирается менять ставки до конца года, если не произойдет резкого ускорения инфляции. В октябре темпы инфляции, как и ожидалось, замедлились: за 25 дней октября она составила 0,5%, против 0,9% за аналогичный период в сентябре.

Росстат в своем отчете предоставил подробные данные по инфляции за сентябрь, используя которые, мы можем наконец-то наиболее полно оценить последствия летней жары. Засуха, в результате которой потеряно более трети урожая, в первую очередь, оказала влияние на удорожание социально значимых продовольственных товаров. В сентябре лидерами роста цен были крупы и бобовые – 11,6% за месяц. Особенно следует выделить гречневую крупу, цены на которую выросли на 24,7% из-за скачка цен сельхозпроизводителей на гречиху (за август-сентябрь – в 1,4 раза, а с начала года – в 1,6 раза). На непродовольственные товары и рыночные услуги рост цен оставался крайне умеренным, несмотря на традиционное сезонное повышение цен. В сентябре они в совокупности подорожали всего на 0,3%, а за два месяца – на 0,7%, что почти в полтора раза ниже, чем годом ранее (1%). Любопытно, что с учётом сезонного фактора падение производства сельского хозяйства в России началось ещё с февраля – т.е. задолго до летней засухи.

Данные отчета позволяют нам (с учётом календарного фактора и реальной инфляции) оценить годовую динамику ВВП в сентябре как +0,9% – это конечно лучше, чем – 0,5% в августе, но значительно хуже, чем в любом другом месяце 2010 года.

Ещё один важный показатель – государственный долг - существенно увеличился, оправдав наши прогнозы. Внутренний госдолг России увеличился за сентябрь 2010 года на 5,4% и составил на 1 октября 2,498 трлн. руб. Полученные средства были направлены на покрытие бюджетного дефицита, который в сентябре составил 104 385,2 млн. руб., что на 21,6% меньше, чем в августе.

Россия: Эпоха застоя-2

Рынок труда, доходы населения, конечный спрос, промышленное производство

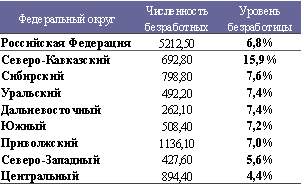

Число зарегистрированных безработных продолжает сокращаться и в начале ноября составило 1531,6 тыс. человек. Впервые за восемь (!) месяцев по данным Минздравсоцразвития почти на 1% выросла численность занятых неполное рабочее время – по некоторым методикам этот показатель учитывается как часть скрытой безработицы. Общая численность безработных, по данным Росстата, составила в середине сентября этого года около 5 млн. безработных, таким образом, уровень общей безработицы в стране снова снизился - теперь до 6,6%.

Безработица среди мужского населения России по-прежнему выше женской (6,8% против 6,4%). Между тем, динамика численности занятого населения не так устойчива: в том же сентябре произошло небольшое сокращение занятости и экономически активного населения в целом (71,1 млн. и 76,1 млн. в сентябре соответственно).

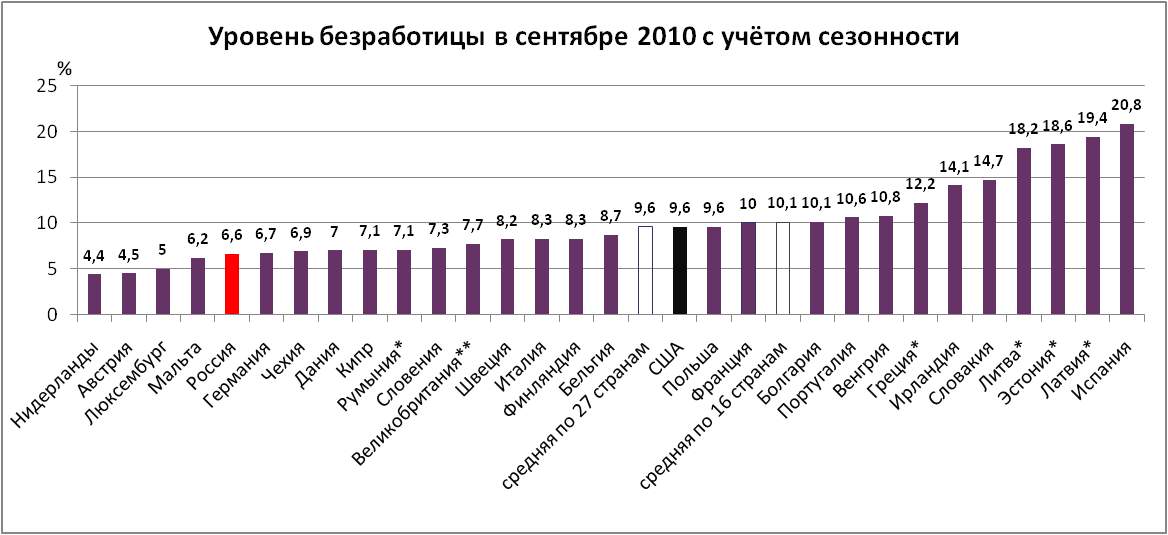

Для сравнения: по данным Евростата, в сентябре общая безработица 16 стран зоны евро выросла на 67 тыс. человек, достигнув исторического максимума — 15,917 млн. человек или 9,6% экономически активного населения. В 27 странах Евросоюза к началу октября без работы остались 23,109 млн. человек (10,1%).

Самый высокий уровень безработицы ЕС, как и прежде, в Испании, где к 1 октября без работы находилось 20,8% экономически активного населения. Следом за ней в списке стран с самым высоким уровнем общей безработицы — страны Балтии: Латвия (19,4%), Эстония (18,6%) и Литва (18,2%). Самая низкая безработица — в Нидерландах (4,4%) и в Австрии (4,5%).

По данным Минтруда США, сентябрьская безработица в Америке составила 9,6%.

Собрав вместе соображения о том, в каком месте рейтинга по уровню развития экономики должна стоять Россия среди приведённых выше стран, и о работе статистических служб, можно сделать вывод о несостоятельности оценки уровня безработицы в стране.

Из доклада Всемирного банка об экономике РФ стало ясно, что ВБ не ожидает возврата уровня безработицы в РФ на докризисные показатели: восстановление экономики РФ будет происходить на фоне достаточно высокого уровня безработицы. Эти рассуждения – отголосок разговоров западного экономического сообщества о посткризисной модели экономики, в которой темпы восстановления экономики значительно превышают темпы снижения безработицы. «Экономика не в состоянии принять в себя тот объем рабочей силы, который она потеряла» - экономист ВБ Сергей Улатов. К тому же зимой 2010/11 года безработица в РФ может возрасти на 1-2%, что связано с сезонными факторами.

Уже сейчас можно увидеть, как ухудшилась ситуация в некоторых регионах. В трёх федеральных округах произошёл рост уровня безработицы по сравнению с сентябрём прошлого года – это «проблемные» Северо-Кавказский (+0,6 п.п.), Дальневосточный (+0,7 п.п.) и Уральский ФО (+0,6 п.п.).

Таблицы. Данные по безработице в среднем за III квартал 2010 года.

По данным Росстата о приеме и выбытии работников (без учёта малого бизнеса) в сентябре этого года наблюдается общая позитивная динамика: принятых работников оказалось чуть больше (~ на 1%), чем выбывших. Однако в отраслевом разрезе получается иная картина.

Рост численности принятых работников в организациях, занятых производством и распределением электроэнергии, газа и воды, связан с приемом работников в предприятиях жилищно-коммунального хозяйства на время отопительного сезона. Наоборот, выбывшие сотрудники по численности превысили принятых в сфере транспорта и связи (-14,5%), в добыче полезных ископаемых (-16,7%), а также в строительстве (-7,3%).

Состояние сегодняшнего рынка труда характеризует ускоренный рост числа договоров гражданско-правового характера с работниками, особенно в сравнении с предыдущим годом - работодатели по-прежнему стремятся максимально сокращать расходы на персонал.

Среди работников, трудящихся неполное рабочее время, всё больше доля тех, которые идут на это «по соглашению сторон» (58%), а не «по инициативе работодателя».

В целом ситуацию на российском рынке труда можно назвать «вялотекущей». И если теперь, «после кризиса», прирост в 1% - уже «нормальный уверенный рост», то да, рынок труда растёт. Точнее – восстанавливаются отдельные его сегменты. Например, по результатам исследования HeadHunter, рост по всем показателям демонстрирует рынок труда в сфере клубного бизнеса. Традиционно легко устроиться на работу специалистам по продажам, но здесь очень высока текучесть персонала. Предложение труда по-прежнему значительно превышает спрос в IT, масс-медиа, в производстве/технологиях, в архитектуре.

Выйдя из отпусков, россияне с новыми силами взялись за поиски работы. В сентябре количество резюме на рекрутинговых порталах значительно прибавилось. (Пользователи этих порталов в общей массе представляют сферу услуг). И даже число открытых вакансий превысило докризисный уровень. Однако разрыв между числом вакансий и число претендентов в разы превышает докризисный, и рынок всё дальше и дальше от равновесия.

К тому же, по результатам исследования В. Гимпельсона и А. Ощепкова «Уровень и страх безработицы: есть ли между ними связь?» было установлено, что россияне боятся потерять работу больше, чем европейцы: на Западе увольнения опасаются всего 10% трудящихся, а в России - больше половины.

Средняя по России заработная плата в сентябре оказалась немногим меньше 21,4 тыс. рублей (за месяц подросла на 2%, по сравнению с сентябрём 2009 года выросла на 5-6%). Реальные располагаемые денежные доходы - т.е. доходы, скорректированные на индекс потребительских цен, за вычетом обязательных платежей – сокращаются третий месяц подряд и в сентябре составили около 18,2 тыс. рублей на человека. А между тем более 6 млн. россиян живёт за чертой бедности (доход до 3,5 тыс. рублей в месяц), ещё почти 9 млн. человек имеют доход от 3,5 до 5 тыс. рублей в месяц. По подсчётам Всемирного банка из-за засухи и вызванного ею ускорения роста цен на продовольствие уровень бедности в России вырастет на 0,59 процентного пункта - с текущих 13,6%. В январе-сентябре 2010 года, по предварительным оценкам Росстата, на долю 10% наиболее обеспеченного населения приходилось 30,5% общего объема денежных доходов, а на долю 10% наименее обеспеченного населения - 1,9%.

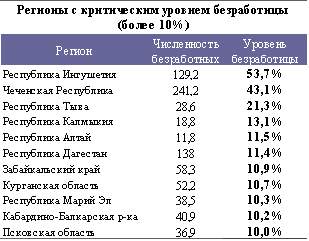

Одновременный рост валовых расходов населения и снижение нормы сбережений указывает на то, что эти расходы всё больше финансируются за счёт накопленной ранее «подушки безопасности».

Снижение нормы сбережений домохозяйств (с 16,5% в апреле до 10,5% в сентябре) могло бы свидетельствовать о росте уверенности населения в завтрашнем дне, об улучшении материального положения, однако вычисленный Росстатом индекс потребительской уверенности в III квартале упал до –11% (с –4% во II квартале). Снижение отмечено во всех категориях (произошедшие и ожидаемые изменения в экономике и в личных финансах), кроме оценок благоприятности условий для крупных покупок и сбережений (которые остались на прежних низких уровнях). Резко уменьшились надежды и на рост личных доходов: индекс ожидаемых изменений материального положения упал с 0,3% до -5%. Этот индекс за все время исследований (с 1998 года) был в положительной зоне всего трижды: во II квартале 2007 года, в III квартале 2008 года и во II квартале 2010 года.

Основной причиной для пессимизма является инфляция – подавляющее большинство людей уверено, что цены будут расти быстрее их доходов. Пока так и есть: потребительские цены на продовольствие в августе выросли на 7%, в сентябре - не менее чем на 2%, и ещё на 0,8% - за октябрь.

В результате роста цен российские власти оказались перед выбором: продолжать стимулирование экономики низкими процентными ставками по кредитам или начать борьбу с ускоряющейся инфляцией посредством повышения ставки кредита. Второй вариант приведёт к тому, что подорожают кредиты, поэтому объёмы потребительского кредитования вновь снизятся. А это значит, что не восстановившийся спрос будет активно сокращаться.

Что касается цен производителей, то согласно данным Росстата, несмотря на снижении (-1,3%) за сентябрь за период с начала года они увеличились на 8,2% (превышает индекс потребительских цен). Значительнее всего цены выросли в сфере производства и распределения газа, воды и электроэнергии (13,6% с начала года), в обрабатывающих производствах увеличение составило 10,5%, в пищевой промышленности — на 11,4%, в добыче полезных ископаемых - всего 1,8%. На фоне вялого внутреннего спроса на продукцию промпроизводителей очень может быть, что подобная инфляция издержек повлечёт за собой сокращения расходов на персонал, т.е. массовые увольнения.

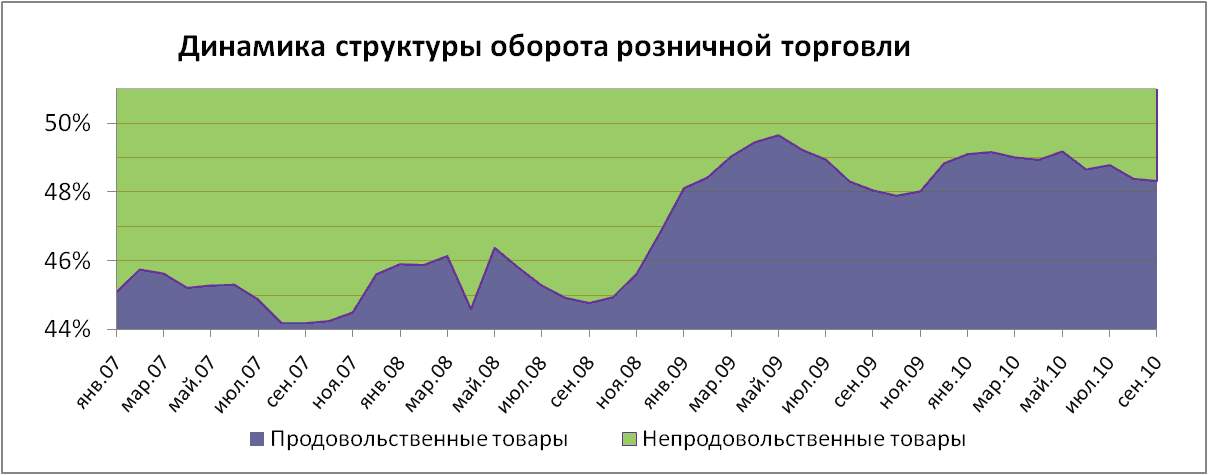

Пессимизм потребителей отразился на объеме розничной торговли: в августе, по оценке Минэкономразвития с учётом сезонности, оборот розницы сократился на 0,5%, а в сентябре и вовсе снизился на 0,9% и составил 1,4 трлн. рублей. При этом доля доходов населения, потраченных на покупки товаров, по данным Росстата, в августе-сентябре (58%) была максимальной с января, когда расходы на покупки товаров значительно выше(65%), чем в любой другой период.

Сейчас соотношение реализованной продовольственной и непродовольственной розницы составляет 48:52, т.е. доля непродовольственной розницы всё ещё значительно ниже «нормальной».

По данным опроса, россияне по-прежнему избегают крупных покупок и сбережений: индексы за три месяца не изменились: -25% и -39% соответственно. Однако, по данным Ассоциации европейского бизнеса (АЕБ), в сентябре рынок новых легковых и легких коммерческих автомобилей в России продолжил расти: продажи новых автомобилей в России выросли на 18% по итогам трёх кварталов 2010 года и на 55% в сентябре 2010 года (в сравнении с сентябрем годом ранее). Всего было куплено 185’953 легковых автомобилей в сентябре и 1’321’027 - за девять месяцев с начала этого года.

Помимо автодилеров сохраняют оптимизм крупные ритейлеры. В «М.видео» прирост покупок в кредит составил 30% за три квартала в сравнении с тем же периодом 2009 года. Локомотивом роста продаж «Эльдорадо» стала кредитная акция «0-0-24», которая, по сути, представляет собой рассрочку на два года. Согласно финансовому отчету X5 Retail Group, квартальная розничная выручка компании выросла на 21% и составила 79,8 млрд. рублей. Тот же показатель за 9 месяцев увеличился на 20%, до 235,3 млрд. рублей. Рост продаж за 9 месяцев составил 5% в рублевом выражении благодаря росту покупательского трафика на 3%. Замечено существенное увеличение темпов роста продаж в супермаркетах и стабильно высокие показатели в дискаунтерах, тогда как формат «гипермаркет» продемонстрировал существенное замедление роста. В следующем году ожидается увеличение открытий.

Что касается рынка недвижимости, то похоже, что кризис не собирается покидать стройплощадки, во всяком случае – в столице. Согласно данным Мосгорстата, объем ввода жилых домов в Москве снижается уже третий год подряд. Так, за первые восемь месяцев 2010 года в городе было построено и введено всего 932,4 тыс. кв. м (для сравнения: этот показатель за аналогичный период прошлого года составил 1,3 млн. кв. м, 2008-го — 2 млн. кв. м). Массовой «разморозки» московских строек пока не наблюдается, а значит, роста объемов нового жилья на рынке не стоит ожидать раньше 2012 года.

В начале 2010 года объемы ипотечного кредитования увеличивались на 10-15% ежемесячно. Однако в последнее время активность заемщиков начала снижаться. В частности, в Москве количество зарегистрированных ипотечных сделок, по данным Центрального банка, сократилось на 19%. А объем просроченной задолженности продолжает расти. Средние ставки на сегодняшний день колеблются от 12 до 18% годовых в рублях или 10-15% в долларах. Однако явно наметилась тенденция к снижению ставок: с середины октября минимальная ставка по рублевому ипотечному кредиту крупнейшего кредитора страны Сбербанка России составляет 9,5% - для «зарплатных» клиентов и минимум 10,4% годовых – для всех остальных. Вслед за Сбербанком другие банки, вероятно, просто вынуждены будут снижать ставки.

Промышленное производство в сентябре (с поправкой на сезонный и календарный фактор) наконец перестало падать и выросло на 0,8% за месяц и на 6,2% по сравнению с предыдущим годом. По обрабатывающему сектору прирост составил 1,3% за месяц и 9,4% за год. Напротив, сельское хозяйство значительно просело – только по данным Росстата падение составило 24,8% к сентябрю 2009 года: хуже динамика была только в августе 1998 года – а если сделать поправку на сезонный и календарный факторы, то падение составит и вовсе 30% в год, чего и близко не отмечалось ни разу за всю 20-летнюю историю наблюдений. Молоко ушло в уверенный минус, а поголовье всех категорий скота снижается максимальным с начала кризиса темпом; запасы кормов на 1 октября заметно хуже, чем на ту же дату 1 и 2 года назад; урожай зерна и картофеля упал в 1,5 раза, а площадь озимых сократилась на четверть. Важно отметить, что с учётом сезонного фактора падение производства сельского хозяйства в России началось ещё задолго до летней засухи (с мая, а по некоторым оценкам – даже с февраля). Летом всегда отмечается промышленный спад или как минимум замедление. Но в сельском хозяйстве именно в это время, наоборот, всегда наблюдался рост.

Лесозаготовки увеличились на 5,5% в год, а объём строительных работ – на 5,4% (это лучшая динамика с начала кризиса); но при этом ввод жилья упал на 13,6% (это даже ниже среднего уровня 2007 года). Транспортные грузоперевозки расширились на 1,8% в год благодаря трубопроводам, которые снова вышли в плюс (на 2,4%) после падения в августе.

Согласно МЭР, в сентябре с учётом очистки от сезонных и календарных факторов рост за месяц показали инвестиции (на 0,9%), промышленность (1,0%), строительство (0,8%), сельское хозяйство (5,8% после обвала в августе), а также экспорт товаров (1,5%) и ВВП (0,2% после падения на 0,4% в июле и августе). В минусе оказался ввод жилья, розница, реальные располагаемые доходы и импорт (2,2%).

Конечно, погодные условия и засуха усугубили динамику спада в последние два месяца, однако общеэкономический спад в российской экономике, сопровождающийся заметным падением реальных доходов населения и умело прикрываемый главным статистическим ведомством, начался уже в июне 2010 года.

От стократно сказанного «халва» во рту слаще не становится. Россияне, загипнотизированные в начале 2010 года словосочетанием «выход из кризиса», ожидали выразительных темпов восстановления экономики и ощутимого улучшения личного материального положения. Однако вялотекущий рост не решил проблем ни на рынке труда, ни в социальной сфере, к тому же начала раскручиваться инфляция. Снижение индекса потребительской уверенности отражает усталость людей от ожидания перемен: эйфория быстро сменилась на апатию, что отразилось в снижении индекса потребительской уверенности. По всей видимости, наш «корабль» входит в тихую гавань под названием Стагнация (от лат. stagnatio — неподвижность, от stagnum — стоячая вода).

Банковский сектор

Несмотря на не очень радужную ситуацию с экономикой России, банковский сектор, за исключением отдельных банков, чувствует себя довольно уверенно. ЦБ и рейтинговые агентства заявляют о стабилизации. Большинство показателей банковской системы в сентябре продолжили стабильный рост. Из 1030 кредитных организаций, представивших отчетность в Центробанк, 883 завершили январь — сентябрь 2010 года с прибылью на общую сумму более 387 млрд. руб., что более чем в 10 раз больше аналогичного периода 2009 года. Представители ЦБ считают, что на конец года прибыль банковского сектора РФ может достигнуть 500 млрд. руб. — рекордного показателя докризисного 2007 года.

Общие активы в сентябре по сравнению с августом увеличились на 2,5% до 31 721,7 млрд. руб. Основной рост произошёл за счёт существенного расширения кредитного портфеля – в сентябре он увеличился на 3% (до 21 331,1 млрд. руб.). Как мы и прогнозировали, банки постепенно смещают свой акцент с финансовых рынков на кредитование реального сектора. Кредиты юридическим лицам за месяц выросли на 3% (до 13 629,4 млрд. руб.), кредиты физическим лицам растут немного медленнее – 1,8% (до 3 871,6 млрд. руб.) за сентябрь. Представители банков и крупных компаний считают, что сейчас стало достаточно легко и недорого привлекать финансовые ресурсы. Более того, это лучше всего сделать в ближайшие полгода, пока ставки по кредитам не начали расти. Но все это касается лишь достаточно крупных компаний, более мелким игрокам рынка до сих пор сложно привлекать дополнительное финансирование и убеждать банки в собственной надежности.

С ростом кредитного портфеля увеличивается и просроченная задолженность: на 0,5% (до 1 113,7 млрд. руб.), причём у физических лиц рост просрочки составил сразу 1,3% (до 288,6 млрд. руб.). Несмотря на угасающий интерес банков к долевым ценным бумагам (в сентябре по сравнению с августом вложения в долевые ценные бумаги сократились на 1,6% до 674,8 млрд. руб.), вложения в акции не теряют для банковского сектора своей актуальности: рост вложений в акции составил сразу 6% (до 674,8 млрд. руб.). Вклады населения в сентябре, как это и прогнозировалось, увеличились на 1,8% (до 8 879,3 млрд. руб.), а депозиты юридических лиц, напротив – сократились на 0,5% (до 5 518,2 млрд. руб.).

Несмотря на позитивную в целом статистику, в октябре продолжилась нерадостная тенденция по отзыву лицензий. ЦБ приостановил деятельность сразу нескольких банков, в числе которых многострадальный Межпромбанк и его дочерняя организация – Межпромбанк плюс. Некоторые банки ни как не могут оправиться от кризиса, и перед ними встает вопрос о прекращении своей деятельности, либо о консолидации с другими банками. Ухудшает картину и постоянно возрастающие требования ЦБ к собственному капиталу и резервам. Представители Банка России считают, что масштаб консолидации в 2011 году превзойдет уровень 2010 года, в ходе которого процесс объединения уже охватил более 6% банковских активов. С начала года 18 российских банков присоединились к 12 банкам.

Другой, на наш взгляд, важной проблемой является то, что размер прибыли, которую банки рассчитывают получить по итогам года, совпал с объемом выведенных за баланс проблемных активов. Как уже было отмечено, ЦБ прогнозирует на конец года прибыль банковского сектора в размере 500 млрд. руб., но судя по информации того же ЦБ, с начала кризиса банки вывели за баланс те же самые 500 млрд. руб. проблемных активов. Совпадение данных показателей показывает, что регулятор, возможно, дает заниженную оценку проблемным активам банков, не отраженным на балансе. Мы уже неоднократно описывали схемы, которые используются для сокращения резервов под плохие долги (например, передача долгов в ЗПИФы или дочерние организации). Именно сокращение необходимых резервов на фоне низкой базы 2009 года и позволяет банкам показывать рекордные прибыли.

ФИНАНСОВЫЕ РЫНКИ

Тенденции

Вот уже второй месяц подряд все разговоры на финансовых рынках вертятся вокруг всего одной темы – второго этапа «количественного смягчения». За этим красивым словосочетанием стоит эмиссия долларов, на которые будут куплены гособлигации США. Решение по этому вопросу ФРС примет 3 ноября, так что в октябре участникам рынка оставалось лишь гадать о том, будет ли проведено QE2 (QE - quantative easing, количественное смягчение; QE2 - второй этап «количественного смягчения») и каковы его возможные объёмы. Поэтому весь месяц в центре внимания были чиновники Федрезерва, которые отличились большим количеством рассуждений на ставшую избитой тему QE2.

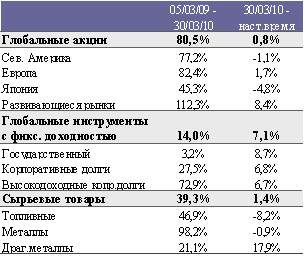

Очень много выступал Бернанке, который неумело делал вид, что всё ещё сомневается и что решение зависит от макроэкономических данных по американской экономике. Игроки главе ФРС не поверили и, прочитав между строк неизбежность QE2, ринулись покупать активы. Причиной таких действий можно считать итоги QE1 (см. таблица 1).

Таблица 1. Динамика цен различных активов во время применения QE1 (левая колонка) и после его завершения (правая).

Вброс ликвидности в 2009 году привёл к бурному росту финансовых рынков, на которые эта ликвидность пролилась благодатным дождём.

Одновременно с этим экономика показала номинальный рост, который при подробном изучении и недюжинном оптимизме можно считать стагнацией. С одной стороны, этот экономический рост устраивает ФРС (когда ему надо отчитываться об итогах QE1 и доказывать эффективность QE в принципе), с другой стороны – не устраивает (когда ФРС пытается обосновать необходимость QE2).

Такая удобная двойственная позиция привела к расколу внутри самого Федрезерва: появились диссиденты, сомневающиеся в эффективности QE в принципе и в необходимости QE2. Монетарист Бернанке тут же сбросил маску сомневающегося и заявил, что никаких альтернатив эмиссии долларов он не видит (ставки и так уже нулевые), и порекомендовал сомневающимся сомневаться подальше от камер и микрофонов. Впрочем, позже он попытался сохранить лицо и показать «широту» имеющихся в распоряжении Феда инструментов – речь шла о таргетировании инфляции и, что удивило многих, ВВП.

Но инвесторы отнеслись к проснувшейся у Бена мании величия спокойно и сосредоточились на главном – почти принятом решении о проведении QE2. Началась любимая игра аналитиков: «отгадай, сколько напечатают». Вместо того чтобы честно сказать «не знаю», аналитики принялись называть цифры, которые другие аналитики собрали и рассчитали «среднее по больнице», - так получился консенсус-прогноз. Больше всех отличился Голдман Сакс, высказавший скромное пожелание увидеть 2-4 триллиона свеженапечатанных долларов – дескать, именно столько нужно для оживления захромавшей экономики. Под конец месяца ФРС настолько растерялось, что решило устроить соцопрос по поводу необходимой суммы QE2.

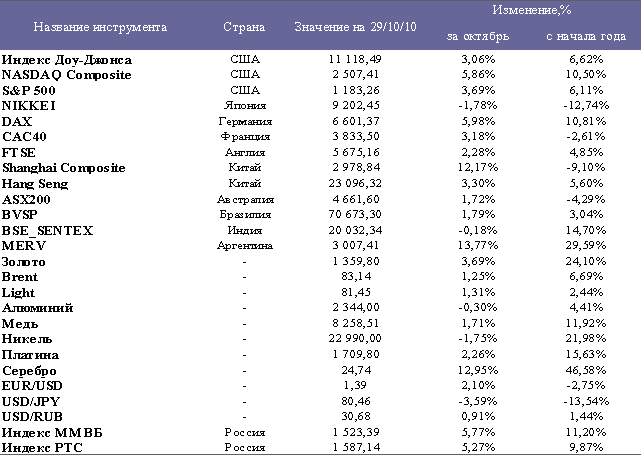

Рынок тем временем рос, используя выходящую статистику как очередной драйвер. Действовал нехитрый принцип – чем хуже статистика, тем лучше для рынка, поскольку она представляет собой замечательный повод напечатать побольше баксов. Итогом октября стал рост всех основных фондовых индексов (отличились Китай и Аргентина, чьи индексы прибавили 12% и 14% соответственно), за исключением японского NIKKEI и индийского BSE_SENTEX (см. таблица 2).

Таблица 2. Динамика основных фондовых индексов, товаров и валют в октябре 2010 года

На рынке сырьевых товаров произошло разделение инструментов на две группы: котировки одних замерли в боковом тренде, котировки других продолжили рост. Среди последних отметились золото, серебро (+13%), олово, палладий, свиней и цинк, причём особого внимания заслуживает палладий, пробивший максимумы 2008 года.

На валютном рынке продолжались взаимные бодания на тему валютных войн, хотя они здорово напоминали размахивания кулаками после драки – всё, что пока могло случиться, уже случилось. Доллар уже был девальвирован примерно на 20% к корзине основных валют, так что министр финансов США Т.Гайтнер мог спокойно заявить о неучастии штатов в валютных войнах и попинать на неуступчивость Китая, не желающего подстраивать курс юаня под желания американцев. Китаю же надоело отмалчиваться и он открыто заявил, что курс национальной валюты будет зависеть от макроэкономических показателей самого Китая, а не от пожеланий заокеанских партнёров.

Продолжилось фронтальное укрепление йены, на что японские власти отреагировали залпом высказываний – если бы курс валюты можно было бы менять с помощью грозных заявлений, то йена бы давно уже стоила вдвое дешевле. Об интервенциях речи не шло – уж больно печальным оказался сентябрьский опыт, когда подешевевшая йена лишь вызвала дополнительный спрос со стороны центробанков и её курс быстро вернулся к прежнему тренду роста.

Проснулся МВФ, популярно объяснивший всем, что валютные войны – дело нехорошее, и пообещавший разобраться с назревшей проблемой. Евробюрократия по привычке отделалась пассивными заявлениями, понимая, что ей будет трудно добиться согласованных действий от членов зоны евро. Во второй половине месяца прошло заседание большой двадцатки, на котором страны договорились покончить с гонкой девальваций, но разумно воздержались от конкретики и санкций для нарушителей этой договорённости.

Неожиданная активность была замечена на российском валютном рынке. Напомним, что ещё в начале сентября (до начала валютных войн) через СМИ с помощью С.Алексашенко была запущена тема о возможной девальвации рубля.

Она была быстро раскручена, после чего официальные лица пару недель активно продвигали тему «рубль – самая устойчивая в мире валюта». С курсом рубля тем временем творилось что-то странное: нефть росла, а он снижался.

13 октября неопределённости добавил ЦБ, отменивший фиксированный коридор по бивалютной корзине (26-41 рублей за корзину) и расширивший плавающий коридор, на границах которого проводятся интервенции, с 3 до 4 рублей. После этого чиновники ЦБ завели свою любимую волынку про гибкий курс рубля и невмешательство в его образование. Эти действия насторожили аналитиков и, как ни странно, чиновников Минэкономразвития. Первые пытались понять границы плавающего коридора (Улюкаев их называть отказался), вторые попросили ЦБ не отдавать рубль на откуп спекулянтам.

В целом октябрь запомнился общим настроением ожидания начала ноября, когда наконец должно состояться заседание ФРС. Остальные события (включая текущие) не имели большого влияния на рынок, увлечённый идеей безудержной эмиссии. На положительных ожиданиях получился рост, часть активов замерла в боковике, но ничего значительного в целом не произошло.

МИРОВАЯ ЭКОНОМИКА

США

Корпоративные новости

Октябрь - сезон корпоративных отчётов. По итогам его вполне можно судить о ситуации в различных отраслях.

Телекоммуникации

Здесь все дружно идут в рост разных масштабов - Intel, Google, AMD, IBM, Yahoo, Microsoft, Apple. Последние показали рост прибыли аж на 70% г/г* - но эксперты ожидали большего, отметив меньшее, чем прогнозное, количество продаж iPad. Положительно отчитались eBay, Amazon, Motorola, AT&T. Исключением стала отметившая падение прибыли вчетверо Verizon

Промышленность

Здесь ситуация смешанная - прибыли снизились у Alcoa и GE, выросли у Johnson & Johnson и United Technologies Corp, очень положительный отчёт дали производители строительной техники Caterpillar, хорошие отчёты у Ford, Boeing (впрочем, заказы на самолёты очень волатильны), duPont, ExxonMobil. Снизилась прибыль у Honeywell, убытки потерпела компания Eastman Kodak (впрочем, они сократились в годовом исчислении на 61%). Десятикратно рухнула прибыль у Merck.

Пищевая промышленность

McDonalds, Coca-Cola, PepsiCo, Altria - у всех всё хорошо. Причина тому - рост спроса на дешёвую пищу.

Финансы

JPMorgan нарастил прибыль на четверть - но за счёт сокращения резервов, аналогичная ситуация у Citigroup, хотя тут рост прибыли был двадцатикратным. Двойную прибыль показала компания American Express. Упала прибыль у Goldman Sachs и Morgan Stanley, лёгкий рост в наличии у Wells Fargo. Убытки в 7 млрд долларов понёс Bank of America.

Прочие новости корпораций

Было подсчитано, сколько ещё надо денег на спасение Fannie May и Freddie Mac - от 221 до 363 млрд долларов, в зависимости от сценария; были поданы судебные иски против банков JPMorgan Chase & Co и HSBC - дескать, они в 2008 году манипулировали рынком серебра; судебный иск случился и в отношении Morgan Stanley - группа сингапурских инвесторов обвинила банкиров в мошенничестве ценными бумагами. Сингапурцы инвестировали в векселя, выпущенные зарегистрированной на Каймановых островах компанией Pinnacle Performance. Эти бумаги Morgan Stanley обозначил как "консервативные" (гарантирующие инвесторам сохранность инвестируемого капитала). Однако вместо этого банк инвестировал полученные средства в структурированные им синтетические CDO, где сам банк выступал в роли контрагента по основным своп-соглашениям.

18 октября Bank of America (BofA), крупнейший в США, получил от инвесторов письмо с обвинениями в недобросовестном обслуживании 115 выпусков ипотечных бондов. Их размещали структуры Countrywide, купленной BofA в 2008 г. Среди инвесторов — государственные ипотечные агентства Fannie Mae и Freddie Mac, Федеральный резервный банк Нью-Йорка, Neuberger Berman Group, BlackRock, Western Asset Management и Pacific Investment Management (Pimco). Некоторые из них действуют от имени клиентов.

Статистика

Домохозяйства

Доходы американских домохозяйств в августе выросли на 0.5%, годовой прирост доходов составил 3.3%. Основным фактором роста доходов стал все же не рост заработных плат в частном сектора, а рост государственных выплат, которые выросли на 1.6% за месяц и 8.0% за год, рост выплат пособий обеспечил 60% всего прироста доходов в августе. Расходы потребителей выросли на 0.4% за месяц и 2.5% за год, также превысив рост цен, но реальные расходы на душу населения замедлили рост до 1.0% за год. На этом фоне норма сб