План реформирования РАО «ЕЭС России» предполагал распределение почти всех ТЭС на ОГК (оптовые генерирующие компании) и ТГК (территориальные генерирующие компании). В результате появились 6 тепловых ОГК общей мощностью около 53 ГВт и 14 ТГК общей мощностью 55,7 ГВт. Не вошедшие в состав ОГК и ТГК станции перешли в собственность ОАО «ИНТЕР РАО ЕЭС» (почти 1.9 ГВт), а также Холдингу ОАО «Дальневосточная энергетическая компания» К (5.8 ГВт). Крупными владельцами ТЭС остаются и так называемые независимые АО-энерго (16.3 ГВт в общей сложности).

Структура ТЭС в ЕЭС РФ по компаниям и собственникам, %*

* Доля ИНТЕР РАО посчитана, исходя из консолидации ТГК-11 и ОГК-1. Доля КЭС – с учетом ТГК-7, т.к. пока неизвестны параметры партнерства с Газпромом.

ОГК объединили крупнейшие российские станции – ГРЭС (государственные районные электростанции), которые специализируются на выпуске электроэнергии и торговле ею на оптовом рынке. Средняя мощность каждой ОГК – 8.5 – 9.5 ГВт. Во избежание возможности влияния на цену свободного рынка, станции ОГК расположены в разных регионах. ТГК – компании с меньшей мощностью (2.5 – 3 ГВт) – представлены преимущественно ТЭЦ (теплоэлектроцентралями). Их особенность заключается в выпуске не только электро-, но и теплоэнергии. До 50% выручки ТГК могут составлять доходы от продажи именно тепловой энергии. Станции ТГК расположены в соседних регионах.

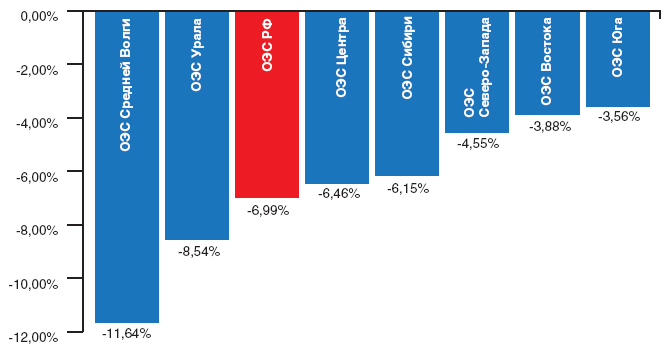

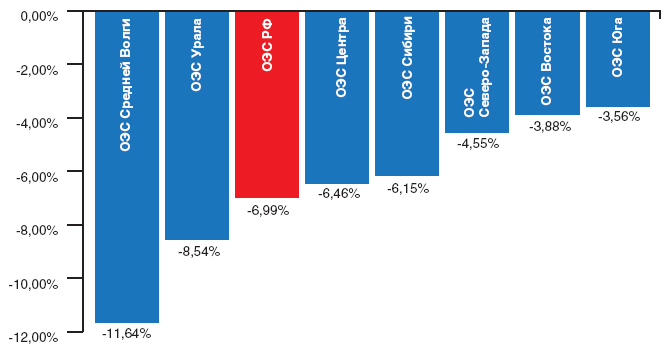

Образование новых компаний необходимо для привлечения инвестиций путем продажи компаний частным собственникам. В результате 26,6% мощностей ТЭС в настоящее время владеет Газпром, а 11,7% – КЭС (Холдинг ЗАО «Комплексные энергетические системы»). Крупные доли – в генерации у ОАО «Сибирская угольная энергетическая компания» (СУЭК) и Enel, E.On. В общей сложности РАО «ЕЭС России» привлекло в отрасль 950 млрд руб., которые следует направить на реализацию инвестиционных программ. Впрочем, несмотря на взятые на себя обязательства по вводу новых мощностей, кризис заставил энергетиков скорректировать свои планы. Во-первых, государство пока не определило правила игры на конкурентном рынке мощности. Плата за мощность нужна для поддержания в норме электростанций генкомпаний. Рынок мощности позволит инвесторам окупить высокие затраты на сооружение новых энергоблоков. По большому счету он сейчас отсутствует, и любые попытки генкомпаний продать новую мощность по цене, близкой к справедливой, пресекаются регулятором. Более того, непростая экономическая ситуация в России вообще ставит под вопрос скорую либерализацию этого рынка, т.к. новая мощность обойдется потребителям в несколько раз дороже старой. Во-вторых, инвестиционные планы, разработанные РАО, исходили из прогнозов роста энергопотребления на 4 – 5% в год до 2012 г. Эти прогнозы не сбывались и в лучшие времена, а 2009 г. и вообще расставил все по своим местам. 7%-ное снижение объема потребления в январе – июне текущего года привело к тому, что ОГК и ТГК сокращают свои вложения и переносят сроки вводов новых блоков.

Динамика энергопотребления в ОЭС за I полугодие 2009 г. по сравнению с аналогичным периодом 2008 г.

Источник: Системный оператор

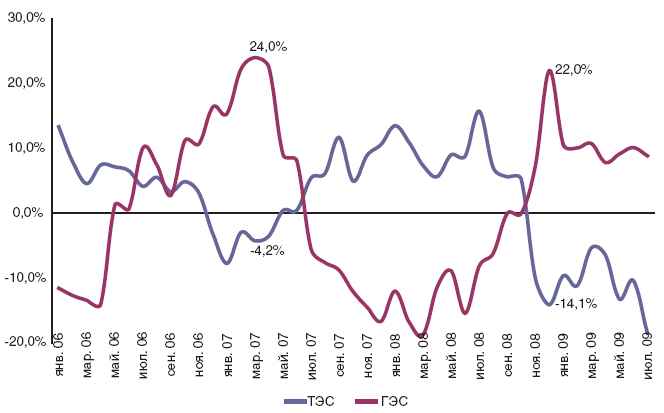

Отметим одну особенность функционирования российских ТЭС, которая не лучшим образом сказывается в условиях падения энергопотребления. Системный оператор Единой энергосистемы всегда загружает в первую очередь самые эффективные (читай: с самой низкой стоимостью энергии) электростанции. Более того, предпочтение отдается АЭС, поскольку они несут базовую нагрузку в энергосистеме, а затем следуют ГЭС с их не всегда предсказуемой из-за водности выработкой. На графике «Динамика выработки ТЭС и ГЭС» можно увидеть, что, например, с января по июль 2009 г., несмотря на падение потребления, наблюдался значительный прирост выработки электроэнергии ГЭС.

Динамика выработки ТЭС и ГЭС, % месяц к аналогичному месяцу прошлого года

Источник: МЭРТ, расчет БКС

При этом в первую очередь до потребителя доходит электроэнергия ГЭС. Поскольку АЭС несут базовую нагрузку, то больше других снижать выработку приходится именно ТЭС. Так, за январь – июль 2009 г. ГЭС нарастили свою выработку на 9,5%, а АЭС и ТЭС – снизили ее на 4,5% и на 10,4%, соответственно. Ожидается, что докризисный уровень потребления восстановится не ранее 2012 г. Итак, можно говорить о том, что тепловая генерация сильнее страдает при падении потребления. Более того, их выработка, а значит, и доходы будут восстанавливаться гораздо медленнее именно при стабилизации энергетических аппетитов экономики.

При этом в первую очередь до потребителя доходит электроэнергия ГЭС. Поскольку АЭС несут базовую нагрузку, то больше других снижать выработку приходится именно ТЭС. Так, за январь – июль 2009 г. ГЭС нарастили свою выработку на 9,5%, а АЭС и ТЭС – снизили ее на 4,5% и на 10,4%, соответственно. Ожидается, что докризисный уровень потребления восстановится не ранее 2012 г. Итак, можно говорить о том, что тепловая генерация сильнее страдает при падении потребления. Более того, их выработка, а значит, и доходы будут восстанавливаться гораздо медленнее именно при стабилизации энергетических аппетитов экономики.

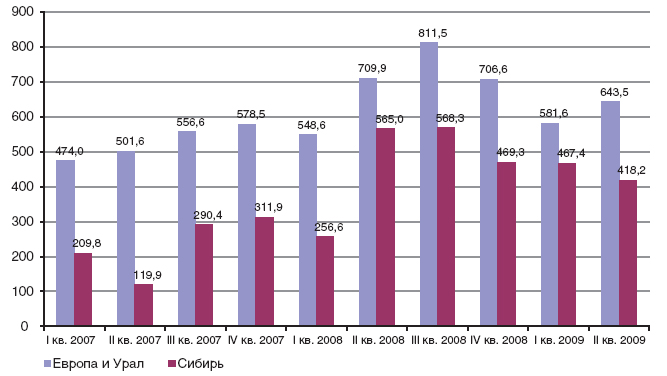

В условиях снижения энергопотребления ТЭС не могут компенсировать выпадающие доходы за счет торговли на оптовом рынке электроэнергии. В настоящий момент цены свободного сектора находятся на уровне 2007 г. Во II квартале нынешнего, 2009 г., стоимость свободного киловатта отступила от показателей 2008 г. на 10% в первой ценовой зоне и на 25% – во второй ценовой зоне. Такая разница вполне объяснима: оптовый рынок чутко реагирует не только на изменения потребления, но и на изменения цены топлива. В I полугодии 2009 г. тариф на газ вырос на 12.35% по сравнению с аналогичным периодом прошлого года. Динамика стоимости угля, напротив, отрицательная: в I полугодии нынешнего года она снизилась на 13.5%. В ценовой зоне Европы и Урала много именно газовых ТЭС и не так много ГЭС. Следовательно, сокращение цены меньше, чем в Сибири, где 50% мощностей – это ГЭС, а оставшиеся – это угольная генерация.

Динамика выработки ТЭС и ГЭС, % месяц к аналогичному месяцу прошлого года

Источник: НП АТС, расчет БКС

Обратим внимание, что средний регулируемый тариф ТЭС в зоне Европа – Урал составляет 440,28 руб./МВт/ч, в Сибири – 413,1 руб./МВт/ч. Таким образом, для ценовой зоны Сибири на свободном рынке цена вполне сопоставима с тарифом. Не исключено, что возможно и дальнейшее снижение при ухудшении ситуации.

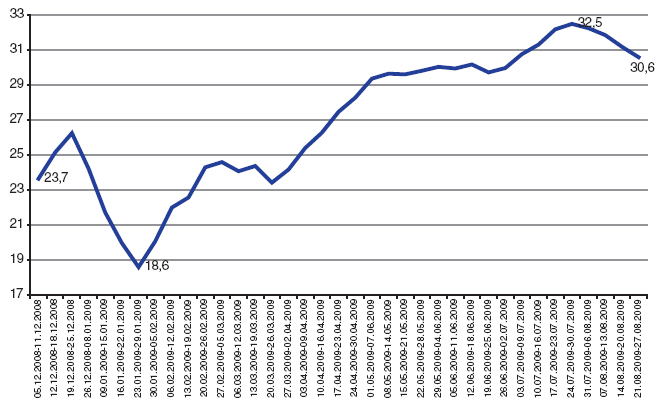

Помимо непосредственного снижения потенциальной выручки от продажи электроэнергии, кризис привел к падению платежной дисциплины потребителей. По данным НП «Совет Рынка», средний недельный долг участников оптового рынка электроэнергии вырос с 23.7 млрд руб. в начале года до 30.6 млрд руб. к середине 2009 г., т.е. речь идет о 30%-м росте.

Скользящая 4-недельная средняя задолженность участников на оптовом рынке электроэнергии, млрд руб.

Источник: НП «Совет Рынка», расчет БКС

Источник: НП «Совет Рынка», расчет БКС

Рост задолженности негативно отражается на денежных потоках всех генерирующих компаний. Мы ожидаем улучшений только к 2010 г. и разумеется, при условии восстановления экономики.

В 2008 г. была принята генеральная схема размещения энергообъектов до 2020 г. В базовом варианте схема предполагает рост (с учетом необходимых выводов) мощности газовых ТЭС на 37,2 ГВт к 2020 г., угольных ТЭС – на 40,1 ГВт, ГЭС – на 22,1 ГВт, АЭС – на 29,8 ГВт.

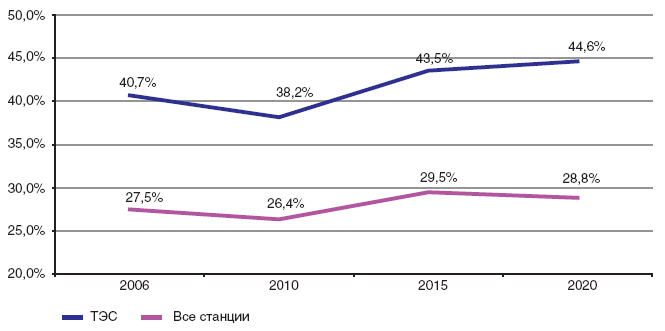

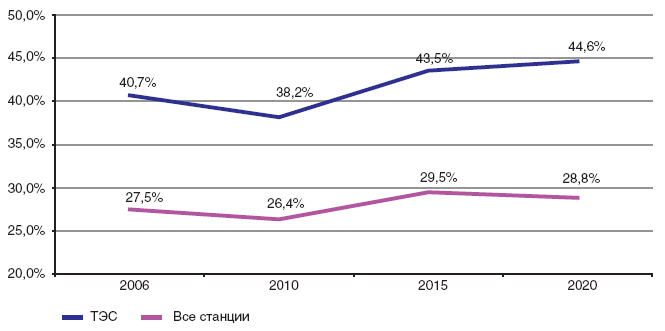

Прогноз доли угольных ТЭС среди ТЭС и всех российских электростанций, %

Источник: Генеральная схема размещения энергетических объектов до 2020 г.

Источник: Генеральная схема размещения энергетических объектов до 2020 г.

Одна из основных идей Генеральной схемы – увеличение доли угольной генерации в структуре мощности российских электростанций. К 2020 г. предполагалось, что доля угольных ТЭС вырастет с 40,7% до 44,6% в общем числе тепловых электростанций. Всего же к 2020 г. доля станций на угле должна достичь 28.8% всех мощностей. Примерно в середине прошлого года некоторые компании даже планировали заместить часть газовых проектов на угольные. Однако сейчас мы можем констатировать, что применительно не только к угольной, но и к тепловой генерации в целом данная схема устарела и требует корректировок.

Как мы уже отметили, в условиях падения потребления и собираемости платежей лишь немногие компании отважились сохранить темпы строительства энергомощностей на докризисном уровне. В основном же «стратеги» стараются отсрочить вводы на 2 – 3 года. К примеру, Газпром совсем недавно представил новую инвестпрограмму своих энергетических «дочек» (ОГК-2, ОГК-6, ТГК-1, Мосэнерго), где собирается сократить 25% денежных затрат и растянуть программу с 2012-го до 2015 г. Кстати, только энергокомпании Газпрома до 2012 г. должны вложить более 200 млрд руб. Общая же сумма необходимых инвестиций в энергетику (генерацию и сети) исчисляется триллионами рублей. Сейчас государство готовит новый вариант Генеральной схемы, в котором, судя по всему, будут учтены кризисные явления, и вводы будут основаны на более консервативных прогнозах роста энергопотребления.Все вышеперечисленное свидетельствует о том, что в настоящее время энергетикам (ОГК и ТГК) будет очень сложно профинансировать многомиллиардные инвестиционные программы. Однако мы убеждены, что отказываться от нового строительства нельзя по ряду причин.

Как мы уже отметили, в условиях падения потребления и собираемости платежей лишь немногие компании отважились сохранить темпы строительства энергомощностей на докризисном уровне. В основном же «стратеги» стараются отсрочить вводы на 2 – 3 года. К примеру, Газпром совсем недавно представил новую инвестпрограмму своих энергетических «дочек» (ОГК-2, ОГК-6, ТГК-1, Мосэнерго), где собирается сократить 25% денежных затрат и растянуть программу с 2012-го до 2015 г. Кстати, только энергокомпании Газпрома до 2012 г. должны вложить более 200 млрд руб. Общая же сумма необходимых инвестиций в энергетику (генерацию и сети) исчисляется триллионами рублей. Сейчас государство готовит новый вариант Генеральной схемы, в котором, судя по всему, будут учтены кризисные явления, и вводы будут основаны на более консервативных прогнозах роста энергопотребления.Все вышеперечисленное свидетельствует о том, что в настоящее время энергетикам (ОГК и ТГК) будет очень сложно профинансировать многомиллиардные инвестиционные программы. Однако мы убеждены, что отказываться от нового строительства нельзя по ряду причин.

• Во-первых, в этом случае станет не совсем понятен смысл реформы, который изначально состоял в том, чтобы привлечь инвестиции и произвести тотальную модернизацию изношенных мощностей.

• Во-вторых, каждый энергоблок строится минимум 2 – 3 года. Следовательно, важно успеть к восстановлению уровня потребления.

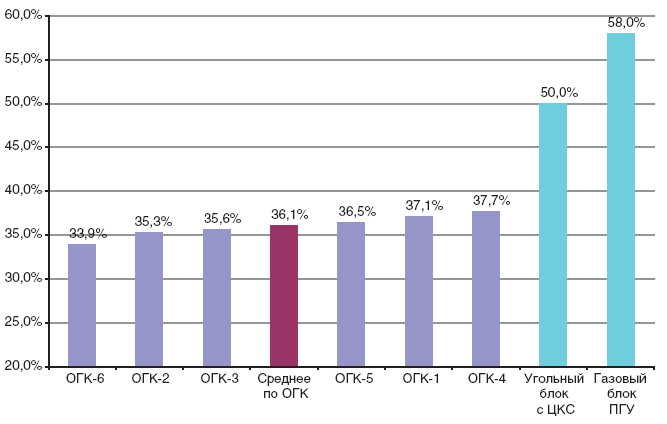

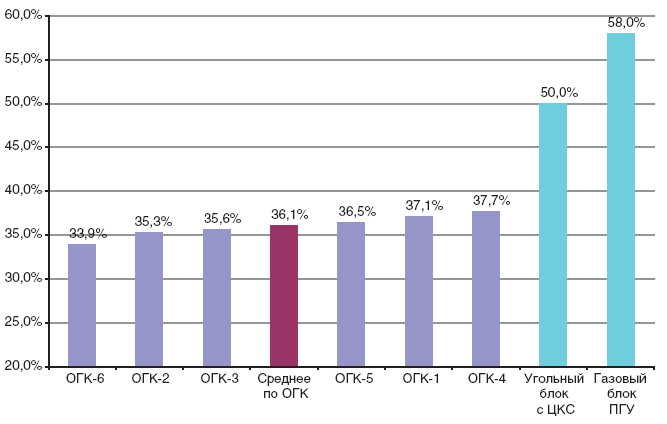

• В-третьих, сооружение новых мощностей заметно повысит эффективность всей отрасли. Приведем простой пример с коэффициентом полезного действия российских электростанций. По итогам 2008 г., средний КПД по ОГК составил 36,1%. Для сравнения: у новых энергоблоков КПД на газе (ПГУ) – до 58%, на угле с использованием технологии ЦКС – до 50%. Для энергетической компании владение таким блоком означает, с одной стороны, экономию на топливе и дальнейшем ремонте, с другой – гарантию максимально возможной загрузки электростанции. Для всей экономики это значит более рациональное использование природных ресурсов.

• Наконец, в-четвертых, износ существующих мощностей в среднем соответствует 60%, а некоторые электростанции построены еще в довоенное время. Авария на Саяно-Шушенской ГЭС – самый яркий пример тому, что у энергомощностей отсутствует должная модернизация. Несмотря ни на какие кризисы, электростанции продолжают давать электричество 24 часа в сутки 7 дней в неделю 365 дней в году и вырабатывать свой ресурс.

КПД российских ОГК по итогам 2008 г. по сравнению с КПД современных энергомощностей, %

Источник: данные компаний

Источник: данные компаний

Текущая ситуация такова, что к старой структуре энергетической отрасли вернуться уже проблематично, а новая находится в переходном периоде, и кризис лишь вредит ее дальнейшему развитию. В этой связи мы полагаем, что для благоприятного завершения реформирования и реализации запланированных инвестиций требуются четкие действия государства. Во-первых, надо четко установить правила игры на оптовом рынке электроэнергии и мощности. Во-вторых, кредитная поддержка энергетических компаний просто нужна в условиях трудностей с привлечением столь необходимых заемных средств. Кроме того, ясно, что инвестирование в энергетику – процесс очень долгий, следовательно, требуется четкая долгосрочная стратегия развития отрасли, учитывающая как благоприятные, так и неблагоприятные сценарии развития. Наконец, многие компании могут сослаться на кризис и не строить те или иные мощности. В этой связи необходим контроль над реализацией инвестиционных программ частных компаний. При выполнении всех условий мы полагаем, что переходный период тепловая энергетика и энергетика в целом смогут пережить с относительно небольшими потерями и стабильно развиваться в дальнейшем.